Mezzanine, Leasing und Factoring als alternative Finanzierungsformen für Hotelimmobilien

Frankfurt. In Folge der Finanzkrise und auf Basis von Basel II & III mussten Banken ein bedeutend strikteres Risikomanagement einführen, weshalb viele Banken, die mit der Finanzierung von Hotelimmobilien verbundenen Risiken nicht mehr eingehen können oder wollen. Zudem sind Banken, im Zuge der Coronapandemie, noch vorsichtiger bei der Vergabe von Krediten gegenüber Hotelinvestments geworden. Vor diesem Hintergrund gewinnen alternative Finanzierungsformen in den letzten Jahren immer mehr an Bedeutung. Alexander Wydlok, Consultant Investment & Letting bei Christie & Co, hat 3 dieser Finanzierungsformen genauer betrachtet.

Business. Built around You.

Christie & Co has provided valuable advice to clients within our specialist sectors for over 80 years.

Mezzanine

Das Mezzanine-Kapital (italienisch: Zwischengeschoss) befindet sich auf der Finanzierungsebene zwischen erstrangig besichertem Fremdkapital und Eigenkapital. Bei der Mezzanine-Finanzierung wird einem Unternehmen wirtschaftliches oder bilanzielles Eigenkapital überlassen, ohne den Kapitalgebern Stimmrechte zu gewähren. Banken ordnen das Mezzanine-Kapital in der Regel dem wirtschaftlichen Eigenkapital zu, das entscheidend für die Berechnung der Eigenkapitalquote ist und sich somit positiv auf das Rating und die Bonität des Unternehmens auswirkt. Mit Zinssätzen von teilweise über 10 % ist das Mezzanine-Kapital allerdings deutlich teurer als ein klassischer Bankkredit. Aus diesem Grund werden Finanzierungen mittels Mezzanine-Kapital oftmals als Brückenfinanzierung zur kurzfristigen Überbrückung eingesetzt.

Eine Variante der Mezzanine-Finanzierung ist das Crowdfunding. Der Begriff Crowdfunding dient dabei als Überbegriff für verschiedene Crowdfinanzierungsmodelle. Das Crowdinvesting (Equity-based Crowdfunding) ist eines dieser Modelle. Hierbei investieren zahlreiche Privatpersonen gemeinsam in ein Projekt und werden im Gegenzug finanziell am wirtschaftlichen Erfolg des Projekts beteiligt.

Leasing

Das Immobilienleasing ist ein fremdkapitalersetzendes Finanzierungsinstrument. Es bietet vor allem kleinen und mittelständischen Hoteliers seit der Basler Eigenkapitalverordnung eine Alternative zur traditionellen Bankfinanzierung. Der Leasingnehmer wird vom Leasinggeber berechtigt, eine Hotelimmobilie über einen vertraglich geregelten Zeitraum zu nutzen. Im Gegenzug erhält der Leasinggeber eine vertraglich festgelegte, monatliche Leasingrate. Der Vorteil gegenüber einem klassischen Pachtvertrag besteht darin, dass dem Leasingnehmer ein Ankaufsrecht zugestanden wird, und er so nach Ende der Vertragslaufzeit Eigentümer der Immobilie werden kann. Oftmals wird vertraglich auch ein vorzeitiges Ankaufsrecht festgehalten, sodass der Leasingnehmer die Immobilie bereits vor Ende der vereinbarten Vertragslaufzeit erwerben kann. Weitere Vorteile sind die Einsparung von Eigenkapital und die dadurch verbesserte Liquidität. Allerdings bringt das Immobilienleasing auch Risiken mit sich: So sind Leasingverträge für den Leasingnehmer im Normalfall nicht kündbar. Der Leasinggeber kann jedoch bei Zahlungsverzug des Leasingnehmers den Vertrag fristlos kündigen. Zudem ist der Kauf mittels Leasings in der Regel teurer als der Kauf mit Finanzierung über einen traditionellen Bankkredit.

Factoring

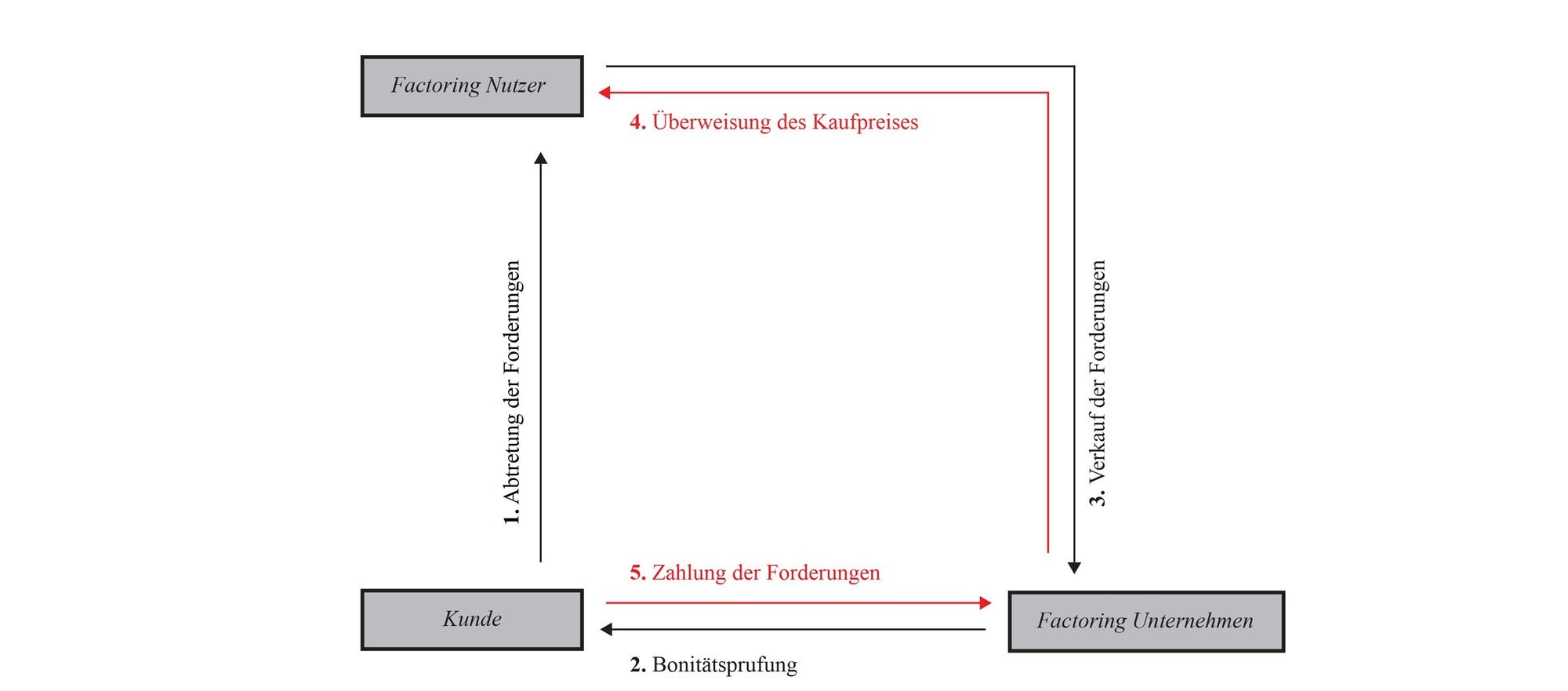

Beim Factoring verkauft der Factoringnutzer Forderungen an ein Factoringunternehmen. Das Factoringunternehmen prüft zunächst die Bonität des Kunden, der Verbindlichkeiten gegenüber dem Factoringnutzer hat. Bei gegebener Bonität findet der Verkauf statt und das Factoringunternehmen überweist einen vertraglich geregelten Kaufpreis an den Factoringnutzer. Der Kunde, der ursprünglich Verbindlichkeiten gegenüber dem Factoringnutzer hatte, muss diese nun an das Factoringunternehmen begleichen.

Der Factoringnutzer kann somit schnell seine Liquidität verbessern. Außerdem ist das Ausfallrisiko seiner Forderungen an das Factoringunternehmen ausgelagert. In der Hotellerie spielt Factoring noch eine sehr untergeordnete Rolle. Allerdings hat es Potenzial, die Corona bedingt ungünstige Liquiditätssituation vieler Hoteliers zu verbessern.

Fazit

Alternative Finanzierungsinstrumente können die Eigenkapitalquote verbessern, nicht beeinflussen oder auch verschlechtern. Solche, die die Eigenkapitalquote verbessern, wie z. B. Crowdinvesting bringen mehrere Vorteile mit sich. Zum einen verringert sich die Fremdkapitalaufnahme, zum anderen wird durch eine höhere Eigenkapitalquote das Rating verbessert und es können bessere Kreditkonditionen erzielt werden. Dementsprechend eignen sich solche Finanzierungsformen besonders gut zur Mischfinanzierung von Hotelimmobilien.

Insbesondere vor dem Hintergrund der aktuellen Coronapandemie zeigt sich, dass die Banken noch vorsichtiger agieren und deutlich höhere Anforderungen an Finanzierungen knüpfen als ohnehin schon. Dies macht alternative Kapitalgeber noch interessanter für Kapitalnehmer.